この記事は、子ども・孫に住宅資金援助をしてあげたい方に知っておいてもらいたい節税法と注意点について解説しています。

住宅の購入や売却では、数百万円から数千万円レベルの大きなお金が動くことになります。

住宅の購入を検討している方の中には、親御さんなどに資金の援助をしてもらう予定の方もいらっしゃることでしょう。住宅の売却を検討している方の中には、お子さんやお孫さんなどに売却金の一部を渡すつもりの方もいらっしゃることでしょう。

親子間・親族間であっても、大きなお金が動くとなるとなれば、贈与税も関係してきます。

ここでは、110万円以下であれば非課税での贈与ができる「暦年贈与」というものについて解説していきます。

暦年贈与の読み方

暦年贈与は、「れきねんぞうよ」と読みます。

暦年贈与とは?

暦年贈与とは、毎年毎年、個人の財産を別の個人に贈与していくことをいいます。

詳しいところは後述していきますが、主に身内に対する資金援助(住宅購入資金など)や相続税の節税を目的として行われます。

暦年贈与の基礎控除額は110万円で、課税期間は1月1日から12月31日の1年間です。

暦年贈与における贈与税の計算式は次の通りです。

贈与税=(受け取った財産の総額ー110万円)×税率

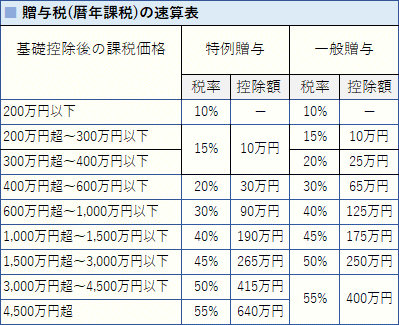

税率は、祖父母や父母など直系尊属からの贈与(贈与を受けた年の1月1日において20歳以上の人に限る)である「特例贈与」と、それ以外の贈与である「一般贈与」で異なります。

前者の方が税率が低く設定されています。

贈与税の速算表

暦年贈与では、1月1日から12月31日までに受け取った財産の総額が110万円以下であれば贈与税がかからないことになります。

税務署に対しての申告を行う必要もありません。

この活用のしやすさから、「住宅の購入を考えている子どもに対して、毎年110万円を超えない範囲で資金援助をしていこう」「相続税を軽減するため、毎年110万円を超えない範囲で自分の財産を家族に分け与えていこう」などといったことが一般に行われています。

なお、基礎控除額は、”受贈者(財産をもらう人)1名につき110万円”であって、”贈与者(財産をあげる人)1名につき110万円”ではありません。

仮に、ある人物が父親から60万円、母親から50万円を贈与されたら、合計で110万円となり課税の対象外となります。

父親から60万円、母親から60万円を贈与されたら、合計で120万円となり課税の対象となります。

一方で、贈与者に関しては、いくら贈与しても贈与税の負担はありません。1年間で5名のお孫さんに110万円ずつの贈与をしても(合計で550万円の贈与)、贈与者自身は課税の対象とはなりません。

お孫さんの方も、それ以外に贈与がなければ課税の対象とはなりません。

また、課税期間は、あくまで1月1日から12月31日までの期間となります。

ある年の12月31日に110万円の贈与を受け、次の年の1月1日(つまり次の日)に110万円の贈与を受けていたとしても、この他に贈与がなければ、課税の対象外となります。

課税の対象となった場合は、手続きが必要となります。

贈与を受けた次の年の2月1日〜3月15日(確定申告のように”2月16日~3月15日”ではないことに注意してください)の期間に、税務署に対して贈与税の申告書を提出し、別途、金融機関やコンビニなどで贈与税を納付する、という流れになります。

詳しい手続きの方法については、国税庁のホームページにある「贈与税申告書作成コーナー」が参考になります。最寄りの税務署に問い合わせることも可能です。

暦年贈与と生前贈与の関係

暦年贈与という言葉と同時におさえておきたいのが、「生前贈与」という言葉です。

生前贈与とは、生きている間に個人の財産を別の個人に贈与することをいいます。

暦年贈与は、この生前贈与の一種であり、一般世間で「生前贈与」という言葉を使うとき、この「暦年贈与」を指しているケースが多いです。

なぜ暦年贈与が得なのか?贈与税と相続税の違い

繰り返しになりますが、暦年贈与は、年間110万円以下であれば非課税で個人の財産を別の個人に移していくことができます。

これは言い換えれば、相続時の財産を徐々に減らしていくことができる、ということでもあります。

うまく活用していくことで、相続税の負担を軽減することができるのです。

遺産相続では、数千万円レベルの財産がある場合、数十万円から数百万円レベルの相続税がかかってしまうこともありますが、数名の方に対して5年10年レベルで暦年贈与をしていけば、その相続税をゼロにできてしまうこともあります。

これが暦年贈与の最大のメリットです。

また、遺産相続では、「この配分では納得できない」「あなたは自分の都合ばかりで困る」など、身内の間で揉め事が起こってしまうことが少なくありません。

裁判沙汰になってしまうケースや縁が切れてしまうケースもあります。

その点において、暦年贈与であれば、財産の持ち主が生きているうちに財産を分け与えていくことができます。

揉め事になる可能性が低くなりますし、仮に揉め事があっても解決がしやすくなります。

これもまた暦年贈与のメリットです。

暦年贈与は孫も対象になるのか?

暦年贈与において、贈与できる相手は配偶者や子どもだけに限定されません。

孫やひ孫でも、血縁関係のない第三者でも、同じように贈与することができます。

暦年贈与は土地や建物も対象になるのか?

暦年贈与において、贈与できる財産は現金だけに限定されません。

現金の他に、土地や建物、自動車、株券、会員権(ゴルフやリゾートなど)なども、同じように贈与することができます。贈与税の計算は、それぞれの財産の評価額で行うことになります。

年間110万円以下でも、暦年贈与と認めてもらえないこともある?

暦年贈与と似たものに「定期贈与」というものがあります。

定期贈与とは、贈与者と受贈者との間で、「〇〇万円を贈与する」という約束を交わした上で、「毎年〇万円」など、分割で定期的に贈与していくことをいいます。

この定期贈与では、1年あたりの贈与額が110万円以下であっても、一括で贈与した場合と同じ額の贈与税を請求されます。

暦年贈与を行っていく際は、この定期贈与とみなされないように注意してください。

自分としては暦年贈与のつもりであっても、「毎年、同じ時期に同じ額を同じ人に贈与している」といったようなケースでは、税務署側に、「最初から〇〇円を贈与することを決めていませんでしたか? これは定期贈与ではありませんか?」という見方をされてしまうことがあります。

仮に定期贈与だと判断されてしまえば、結果として、多額の贈与税を支払うことになってしまいます。

暦年贈与と認めてもらうための工夫

暦年贈与を行っていく際には、定期贈与とみなされないよう工夫する必要があります。具体的な方法としては、次のようなものがあります。

方法1:契約書の作成

贈与というものは、法律上、口頭の約束だけでも有効です。しかし、「いつ、誰が、誰に対して、どれだけ贈与したか」といった過去の贈与の内容を後からでも証明できるよう、契約書を作成しておいた方が無難です。

契約書に決まった形式はありませんが、次のような事項については記載しておくことが望ましいです。

[契約書に記載しておくことが望ましい事項]

・日時

・贈与者の氏名と住所

・受贈者の氏名と住所

・金額

・引き渡し方法

契約書には、贈与者と受贈者の両方が、自筆で署名してください。受贈者が未成年である場合には、親権者が代筆します。

そして、契約書は2通作成し、贈与者と受贈者の両方が管理するようにしてください。

公証人役場に出向いて「確定日付」の押印をしてもらうと、より証明力が高まります。

確定日付とは、その日にその文書が存在したことを証明するものです。

確定日付を押印してもらうことで、この契約書は後付けで作成したものではない、ということを証明することが可能となります。

※確定日付は、あくまで存在を証明するものであって、契約書の内容や有効性とは関係ありません。

確定日付の手数料は、一部につき700円です。

日付は、契約書の贈与日と同一日にするのが最も適していますが、数日程度であれば前後しても大きな問題にはなりません。

方法2:時期と金額を毎年変更する

「毎年、同じ時期に同じ額を同じ人に贈与している」といったようなケースですと、定期贈与でとみなされてしまうことがあります。

そこで、「1年目は4月某日に100万円、2年目は10月某日に105万円」などといったように、毎年毎年、時期や金額を変えるようにしましょう。

方法3:銀行振り込みをする

暦年贈与において、現金を手渡しにすると、その証拠が残りにくくなってしまいます。

贈与は、銀行振り込みで行うのが適しています。

銀行振り込みであれば、取引事実がきちんと記録されるため、証拠を残しやすくなります。

名義預金と指摘されるのを防ぐには?

銀行振り込みで暦年贈与を行う場合には、その贈与が「名義預金」とみなされないように注意してください。

名義預金とは、「名義上は他の人物のものとなっているけれども、実質的には贈与をした人物のもの」とみなされるお金のことです。

子どもの口座に財産の一部を振り込んだが、その口座の管理は自分がしているーー このようなケースは、この名義預金とみなされてしまいやすいです。

贈与したつもりのお金が名義預金とみなされた場合、その金額は遺産相続に含めるべきものとして扱われることになります。つまり相続税が高くなってしまうリスクが生じてしまいます。

名義預金とみなされないようにするためには、しっかりと相手が管理している口座に振り込むようにしてください。

・本人が開設した口座

・本人が通帳やカード、印鑑の所持している

・本人がそのお金を何度が引き出している

このような状況であれば、名義預金と疑われる可能性が低くなるでしょう。

また、あえて控除額を超える額を贈与し贈与税の申告をする、という方法も有効です。

仮に、111万円の贈与を行うと、

111万円(贈与額)ー110万円(控除額)=1万円(控除後の額)

1万円(控除後の額)×10%(税率)=1,000円(贈与税)

という計算から、1,000円の納税が必要となります。

この1,000円の納税すれば、税務署に「贈与をしました」という証拠を残すことができますので、「これは名義預金ではないですか?」と疑われるようなことがありません。

手間と費用がかかりますが、後から大きな税金を課せられるリスクを減らすコストと考えれば、それほど大きなコストとはならないでしょう。

相続開始前3年以内の贈与は暦年贈与にならない

同じ贈与であっても、”遺産相続前3年以内に行われた贈与”については、他と取り扱いが異なります。

お互いの間で贈与が成立していたとしても、たとえ110万円以下の贈与であったとしても、相続開始前3年以内に行われた贈与については、遺産相続に持ち戻す、つまり相続税の計算の対象に含める、というルールとなっています。

これを相続税の生前贈与加算といいます。

相続税対策として暦年贈与を行っていく場合には、先延ばしにせずなるべく早い段階から取り組み始めた方がよいということになります。

なお、生前贈与加算の対象は相続人に限られます。

通常、相続人とならない子どもの配偶者などであれば、このルールにひっかからないことになります。

暦年贈与を代行してくれる暦年贈与信託とは?

信託銀行の中には、暦年贈与における手続き全般(受贈者の意思確認、契約書作成、送金処理など)を代行してくれるサービスを提供しているところもあります。

定期贈与や名義預金とみなされないよう、またきちんと記録が残るよう、配慮したサービスとなっているため、「税金の仕組みに疎くて不安」「なるべくリスクを下げて贈与を行いたい」などといった方は検討してみてもよいでしょう。

料金としては無料であるケースが多いです。サービスの詳細は各信託銀行のホームページを参考にしてください。「暦年贈与型信託」「暦年贈与サポート信託」などと呼ばれています。

まとめ

今回は、非課税での贈与ができる暦年贈与について解説してきました。

ポイントをおさらいしておきましょう。

暦年贈与のポイント

・基礎控除額は110万円

・課税期間は1月1日から12月31日

・贈与税の計算式:(受け取った財産の総額ー110万円)×税率※税率は10%ー55%

・遺産相続とは異なり第三者にも贈与できる

・土地や建物など現金以外も贈与できる

・遺産相続時の揉め事を未然に防ぐ

・相続開始前3年以内の贈与は遺産相続に持ち戻しされる

暦年贈与では、基礎控除額以下であれば、非課税で個人の財産を別の個人に移していくことができます。申告の必要もありません。税金対策として、大変活用のしやすいものです。

しかし、定期贈与や名義預金とみなされてしまえば、後から大きな税金を課せられてしまうこともあります。正しい知識をもって進めていきましょう。

不安がある場合は、贈与や遺産相続の経験があるお知り合いの方、税理士など税金の専門家、金融機関などに相談をしてみてください。

この記事を書いた人

- アーキ君

最新の投稿

スタッフブログ2025年7月31日【知らなきゃ損!瀬戸内市近辺で1日まるごと“おいしい”体験】

スタッフブログ2025年7月31日【知らなきゃ損!瀬戸内市近辺で1日まるごと“おいしい”体験】 お客様の声2025年7月21日御社は信頼・信用できましたので不安はありませんでした。

お客様の声2025年7月21日御社は信頼・信用できましたので不安はありませんでした。 お客様の声2025年7月21日なんでも相談できた。

お客様の声2025年7月21日なんでも相談できた。 お客様の声2025年7月1日色々と動いて下さり助かりました。

お客様の声2025年7月1日色々と動いて下さり助かりました。

.jpg)